АРБИТРАЖ

Быстрое рассмотрение исков

Иски рассматриваются до 1 месяца. По Закону, Решение судьи TAI сразу вступает в законную силу. Отменить Решение можно в госсуде, только по причине отсутствия полномочий

Государственное исполнение Решений

На Решения суда TAI выдается Гос. Исполнительный лист в любой стране, который исполняется Гос. Судебными приставами в этих странах.

Судьи опытные и независимые

Требования к Судьям – высшее юридическое образование и навыками в различных профессиях.

Судью могут выбирать сами стороны, обеспечивая независимость процесса.Помощь в подготовке документов

Стороны бесплатно консультируются по процессуальным вопросам при подготовке искового заявления, отзыва, мирового соглашения и др.

Региональная доступность

Региональные и иностранные участники могут заседать в суде по видеосвязи

Финансовая экономия

Не требуются расходы на суды. Неустойки, штрафы и судебные расходы взыскиваются в полном объеме

23-х летняя репутация

Тайский арбитражный институт (TAI) основан в 1990 году Министерством юстиции Таиланда

Эффективное управление дебиторской задолженностью

Эффективное управление дебиторской задолженностью подразумевает сохранение этого актива в допустимых объемах. Бездумное сокращение дебиторки лишит компанию конкурентных преимуществ.

Из этой статьи вы узнаете:

Что такое эффективное управление дебиторкой.

Виды дебиторки .

Этапы жизни.

Показатели для контроля.

Что включить в регламент контроля дебиторской задолженности (видео).

Как построить систему управления коммерческой и некоммерческой дебиторской задолженностью.

В чем специфика управления некоммерческой дебиторкой.

Что такое эффективное управление дебиторской задолженностью

Дебиторская задолженность на балансе является следствием разрыва между сделкой купли-продажи товаров и оплатой (здесь и далее под товарами подразумеваются как сами товары, так и работы и услуги). По сути, это вид финансовых вложений одной компании в другую наряду, например, с покупкой векселей или предоставлением классических займов партнерам по бизнесу. И хотя во всех случаях средства передаются на условиях платности и возвратности, дебиторка имеет специфику: средства могут возвращаться товарами («закрытие» авансов); управление задолженностью способствует росту продаж; дебиторка может формировать дополнительный дисконтный доход и повышать эффективность закупок; как и все займы, дебиторка подвержена рискам невозврата, а также инфляционных и иных потерь. В составе оборотного капитала дебиторка часто является крупнейшим элементом.

В зависимости от отрасли и принятой политики она может превосходить в объемах денежные средства в разы и даже в десятки раз с рядом исключений (например, в сельском хозяйстве значительную долю оборотного капитала занимают запасы). Эффективное управление дебиторкой не сводится к ее сокращению, способному лишить компанию конкурентных преимуществ, а должно быть нацелено на сохранение этого актива в допустимых объемах при предсказуемой динамике и приемлемом качестве. Единых нормативов объема дебиторской задолженности в структуре оборотного капитала не существует. Многое зависит от стандартов отрасли и возможностей конкретного предприятия.

Кроме того, работа с дебиторкой тесно связана с ценовой и маркетинговой политикой в части управления продажами, а также с политикой авансирования в части коммерческих и административно-хозяйственных закупок. Важно понимать, что излишняя жесткость управления дебиторкой способствует оттоку контрагентов, уменьшая товарооборот, увеличивая нереализованные товарные остатки и лишая компанию части доходов, а чрезмерная мягкость приводит к уменьшению оборотного капитала, повышению риска мошенничества и дополнительным расходам на администрирование долгов. Определение «золотой середины» размера и структуры задолженности и эффективное управление этими параметрами способствуют развитию компании при сохранении устойчивости, способности своевременно погашать собственные обязательства и контролировать общий уровень предпринимательского риска.

Практика показывает, что в оптимизации структуры и оборота задолженности и реорганизации управления кроются значительные резервы повышения устойчивости бизнеса и роста его доходности. В случае дефицита оборотного капитала дебиторка остается одним из основных способов оперативного исправления ситуации. На практике первые значимые результаты в большинстве случаев можно увидеть уже в течение нескольких недель.

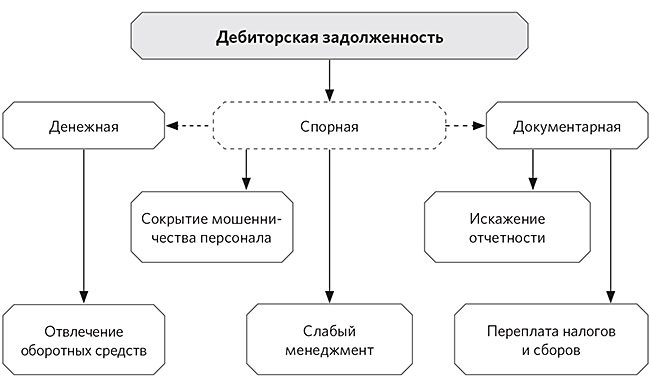

Важное по теме: Анализ и управление дебиторской задолженностью. Виды дебиторской задолженности Традиционно дебиторку разделяют по контрагентам – покупатели и заказчики, поставщики, бюджет (см. рис. 1).

Коммерческой считается задолженность, связанная с основной деятельностью предприятия. Она состоит из основных элементов: предоплаты и авансы поставщикам (кредитование закупок сырья, материалов, комплектующих и т.п.); отсрочки оплаты (товарные кредиты) покупателям по отгруженной продукции; переплаты по коммерческим закупкам (суммы излишне перечисленных средств). Некоммерческой (административно-хозяйственной) является задолженность, связанная с расходами на обеспечение работы компании.

В обоих случаях в зависимости от причины возникновения задолженность может быть двух типов: документарной – когда расходы не закрыты первичными документами; такая задолженность способна существенно искажать отчетность и вынуждать компанию переплачивать налоги, а в ряде случаев скрывать мошенничество и хищения; денежной – возникает вследствие неполучения денег или авансированных ими товаров и является формой временного отвлечения оборотных средств, наиболее неприятные из последствий кроются в платности денег, упущенной выгоде и свойстве такого актива не всегда своевременно и в полном объеме превращаться в суммы на счетах или в материальные ценности на складах.

Существует и промежуточная «спорная» задолженность (чаще в составе некоммерческих расходов), которая со временем должна быть отнесена к одной из основных категорий (см. схему 2). Важное по теме: Просроченная дебиторская задолженность. Рисунок 2. Виды дебиторской задолженности и негативные последствия ее наличия.

Эволюция статуса дебиторской задолженности Цикл эволюции дебиторки проиллюстрирован на рисунке 3 и связан со следующими ключевыми событиями: точка А – дата фактической передачи ценностей контрагенту; точка В – дата оприходования задолженности на баланс; точка С – дата погашения задолженности, указанной в договоре; точка D – дата перевода задолженности в категорию «просроченная»; точка Е – дата перевода задолженности в категорию «безнадежная»; точка F – момент списания задолженности с баланса.

Рисунок 3. Цикл жизни

Этапы жизни дебиторки

Этап 1. Виртуальная задолженность (период от А до В). На этом этапе предполагается корректное формирование первичных документов и их ввод в системы учета контрагентов для недопущения необоснованных задержек с формализацией сделки и ее параметров. Пример В моей практике группа компаний пользовалась тем, что в договорах отсрочка исчислялась с момента оформления первичных документов. Сознательно затягивая этот процесс, неоднократно заставляя переделывать и пересылать документы, компания фактически получала дополнительную отсрочку, в ряде случаев превышающую зафиксированную в договорах. Иногда такой подход добавлял к официальным срокам и 90, и 120, и более дней. Отсутствие надлежаще оформленной первичной документации затрудняет и своевременное решение проблем с недостачами и излишками в поставках, а при чрезмерном затягивании проблемы ставит под сомнение сам факт передачи ценностей (особенно при быстрой ротации персонала, чрезмерной дотошности юристов и наличии злого умысла у одной из сторон). В ряде случаев ошибки, неточности или неправомочность подписей могут привести к признанию сделки недействительной. Вот почему на данном этапе внимание должно уделяться поиску путей сокращения среднего промежутка времени между фактической передачей товарно-материальных ценностей и выпиской счета-фактуры покупателю. В случае с денежным авансированием данный период определяется сроками зачисления средств получателю. Нужно не допускать разночтений в определении сроков, если списание со счета покупателя и зачисление на счет поставщика происходит не день в день.

Этап 2. Текущая задолженность (период от точки В до точки С). Дебиторка на данном этапе: по объему формируется учтенными в системе первичными документами; по срокам сохраняется до наступления даты погашения (под погашением задолженности понимается как получение денежных средств по предоставленным отсрочкам, так и получение товаров в счет осуществленного авансирования. – Прим. авт.); по качеству считается нормальной (рабочей) и может быть наиболее эффективно рефинансирована через переуступку. Следует заметить, что даже у текущей задолженности вероятность своевременного погашения обратно пропорциональна продолжительности периода, на который она предоставлена. Причина проста: соглашаясь на отсрочку или авансируя поставку на месяц и менее, можно спрогнозировать положение партнера точнее, нежели когда речь идет о сроке в полгода и более. С увеличением срока возможно появление неизвестных прежде факторов (в частности, внешних экономических условий), способных привести к частичному или полному неплатежу.

Этап 3. Проблемная (период от точки С до точки D). Такая задолженность на данном этапе: по объему формируется из долгов, пропустивших дату погашения (сюда попадает и реструктурированная задолженность до своего полного погашения, а в случае первого же нарушения нового графика переходя в категорию просроченной); по срокам сохраняется до признания ее просроченной (каждый новый день геометрически уменьшает шансы на инкассацию проблемного долгп, то есть она быстро «стареет»); по объему увеличивается ввиду наложения на контрагента штрафных санкций. Часть долга может быть погашена быстро, если он оказался проблемным по двум легко устранимым причинам: человеческий фактор – невнимательность или недисциплинированность менеджеров партнера, потеря документов, отсутствие принимающих решения руководителей и т.д.; временные технические проблемы у контрагента – чрезвычайное происшествие в офисе, задержка зачисления средств банком и т.д. На практике такие ситуации нередки при работе с небольшими компаниями с плохо проработанными бизнес-процессами, когда проблема может устраниться после одного телефонного напоминания. Иные причины неплатежа усложняют оперативное закрытие вопроса. Продолжительность «проблемного» периода зависит от многих факторов, включая жесткость кредитной политики предприятия и обычаи делового оборота в отрасли. Но по общему правилу он не может быть менее срока добровольного урегулирования проблемы (в пределах недели) и не должен превышать квартал либо, если договор подразумевает регулярные платежи, неоплату третьей суммы по графику. Именно в «проблемный» период оперативность вмешательства финансового директора в ситуацию при прочих равных условиях предоставляет больше шансов на погашение долга. Даже если задолженность является следствием объективных причин – внезапного ухудшения финансового положения партнера или наличия злого умысла (мошенничества), – возможность «надавить» в рамках разумного и получить хотя бы часть платежа сохраняется, если инициатива не упущена.

Этап 4. Просроченная задолженность (период от точки D до точки E). На этот этап переходит вся задолженность, не погашенная или не реструктуризированная в статусе проблемной. К работе над ней обязательно привлекаются юристы и служба безопасности. Эффективность контроля дебиторской задолженности можно разделить на четыре группы: 1 – показатели объема, состава и структуры; 2 – показатели ликвидности; 3 – показатели риска; 4 – показатели доходности (рентабельности). Для повышения эффективности работы с оборотным капиталом все группы показателей нужно нормировать и сравнивать с фактическими данными, соотнося с общими и средневзвешенными величинами. Для усиления контроля такую оценку следует проводить по каждому контрагенту и сделке. Индивидуальное планирование закрепляется в условиях поставки, общее – в виде нормативов на период. При работе с показателями необходимо учитывать специфику бизнеса. В частности, нельзя оставлять без внимания как минимум четыре значимых фактора: динамику развития компании; действия конкурентов; сезонность (как в части продаж, так и в части закупок); наличие крупных контрагентов, нерегулярность и значительность сделок с которыми могут приводить к появлению технических экстремумов, чреватых возникновением заблуждений относительно реального финансового положения компании. Полезно сравнивать свои коэффициенты с лучшими отраслевыми или региональными ориентирами для снижения влияния фактора субъективности.

Автор: Чадин Сергей

финансовый директор ГК «Юнитайл»,

к.э.н., МВА